制图 焦俊

记者 吴宛青

大家期待已久的“独角兽基金”真的来了。

6月6日深夜,证监会发布包括《存托凭证发行与交易管理办法(试行)》(简称《管理办法》)在内的9份文件,标志着CDR制度核心规则全面落地。这意味着万亿独角兽回归A股时代正式开启。

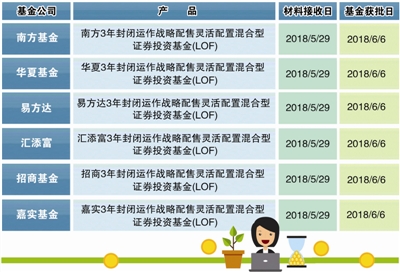

与此同时,“独角兽基金”也迅速落地。6月6日,6家基金公司的3年封闭运作战略配售灵活配置混合型证券投资基金正式获批,有望下周开售。

对于普通投资者来说,这无疑是增添了一个新的投资机会。那么大家关心的问题来了:“独角兽基金”能买吗?怎么买?赚钱吗?

CDR制度落地,“玩转”“独角兽”更容易

何谓CDR(中国存托凭证)?简单来说,就是一种公司用来进行融资业务的金融衍生工具,鉴于目前相关规定限制,许多国内的“独角兽”企业选择在海外注册,但这样就不能直接在国内A股上市。如果发行CDR而不是直接发行A股,则上市手续相对简单,发行成本也相对较低,上市周期也更短。如此一来,便实现了“境外上市公司科技企业回归A股”。

而战略配售是“向战略投资者定向配售”的简称,基金申购CDR的时候,享受战略配售待遇,可以优先、更多的分配新股份额。战略配售基金比较重要的投资是布局CDR、独角兽等,其他还可以做固定收益投资等。简单来说,就是这类基金可以拿大家的钱,战略配售一些即将回归国内的独角兽企业。

记者了解到,国内首批战略配售公募基金产品日前正式上报,主要用来投资独角兽企业。这类基金产品共6只,由易方达基金、嘉实基金、招商基金、南方基金、汇添富基金和华夏基金申报,将填补公募基金20年来在战略配售环节的空白。

据了解,目前已在境外上市的科技企业中,符合CDR资质要求的公司有阿里巴巴、百度、京东、网易和腾讯5家互联网企业。据媒体报道称,百度、阿里和京东三家中国互联网巨头可能都将在6月底,完成回归A股上市的计划。小米以CDR方式登陆A股也箭在弦上。这意味着,普通投资者通过这6只主题基金,既可以分享腾讯、阿里等独角兽回归的投资机会,同时更可以分享独角兽IPO的打新机会。

封闭期三年,“独角兽基金”考验资金流动性

据基金公司相关人士透露,首批战略配售基金每只发行上限为500亿元,下限为50亿元。封闭期为3年,6家公募基金的募资规模总上限约为3000亿元。面向个人投资者的发行时间是6月11日至6月15日,为期5天,认购上限为50万元;面向机构投资者的发行时间是6月19日,没有认购上限。

有业内人士提出,从管理层面来说,这样的基金可以辅导独角兽企业上市,减轻资本市场的资金压力。从个人投资者层面,也多了投资的通道和路径。“这批基金起点低,对普通投资者来说投资门槛更低,这是值得期待的。”

该业内人士分析,“独角兽基金”为期三年的封闭期略偏长,毕竟现在市场变化太快,资金流动性会受影响。而该基金起点较低,会导致部分跟风的投资者,对基金本身的特性还没有了解清楚就盲目参与投资。

“较长的封闭期会导致过程当中的不确定因素比较大,最终会造成投资人和所投产品的匹配度不高,是一个不利因素。因此普通投资者还是要谨慎,要根据自己的资金宽裕度来决定要不要参与。”

此外,该人士分析,投资者要参与“独角兽基金”,还需要了解投资标的本身能否成功上市,上市后有没有盈利空间。

不少业内人士对这批“独角兽基金”持看好态度。众禄研究中心的刘振预计,“独角兽基金”将为投资者带来不错的收益。从全球情况来看,高科技行业的盈利与估值正在逐年攀升,“独角兽基金”未来将通过投资CDR的方式,帮助投资者分享以阿里巴巴、京东、腾讯、百度为代表的中国新经济高科技企业带来的收益。

投资“独角兽基金”可以赚钱,但不要过于乐观

新湖财富投资管理有限公司助理总裁郭剑分析,在国家战略支持的背景之下,“独角兽基金”的盈利概率较大。但6家公募基金的募资规模总上限约为3000亿元,这个规模非常大,可以预见赚大钱的几率不高。

记者了解到,该批基金均为封闭3年的LOF型基金(上市型开放式基金),意味着不论是否参与首批申购,投资者都可以等基金上市后在二级市场进行交易。郭剑建议,普通投资者可以趁基金第一年上市交易以后,看股价的净值走势,再在二级市场通过LOF的方式去购买。

“首批战略配售基金,个人投资者的认购上限为50万元。目前有不少投资者想要‘满仓投资’,每个基金投50万,总共投300万,我个人并不建议这种投资方法。现在可以去做一些投资,但不宜进行上限配置,可以适度参与投资。”

也有机构人士提醒普通投资者,CDR发行数量存在不确定性,如果一年发行数量较少,基金常年依靠信用债和普通债券等维持收益,收益也不会太乐观。所以,还是那句常说的话,股市有风险,投资需谨慎。